As financial institutions move deeper into the digital age, the business landscape has gotten a lot more complex.

Digital banking is now the new normal, with the majority of consumers preferring to use their computer or mobile app to manage their bank accounts. And as more banking moves online, thousands of bank branches are closing every year.

At the same time, financial institutions are partnering with a growing number of fintechs to improve the customer experience. From helping small businesses secure loans to simplifying the way customers analyze spending trends, thousands of new fintechs now offer innovative services, with more interactions taking place outside of the bank. Partnering with these organizations is requiring financial firms to move to an open banking model, in which they share access to the customer data they own with a growing number of third-party providers.

Artificial intelligence is also changing the game for the financial sector, creating new opportunities for growth. Indeed, 99% of financial services leaders are deploying AI in some manner, taking advantage of what McKinsey predicts will be a $200 billion to $340 billion annual opportunity.

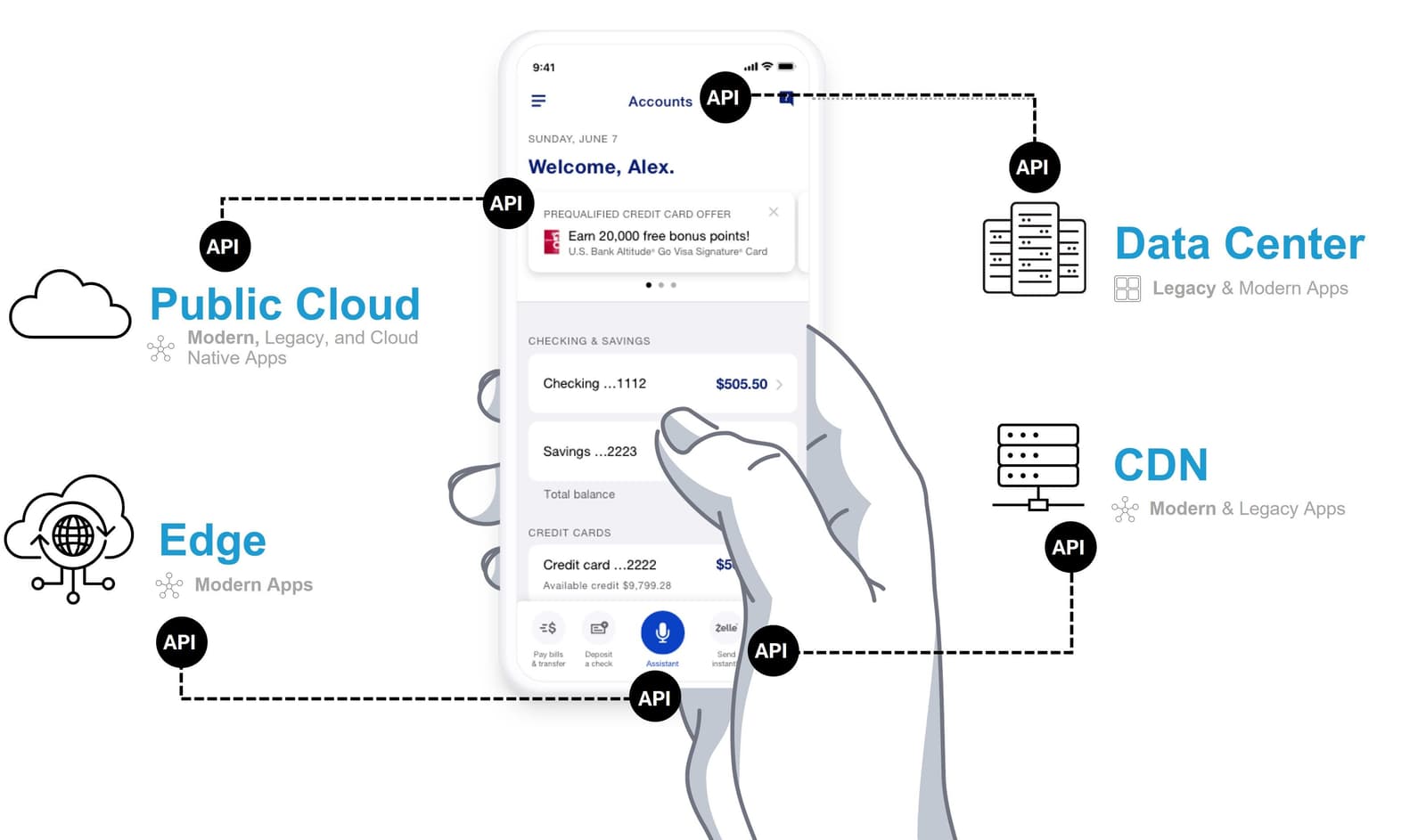

As the business environment has become more complex, so, too, has the underlying infrastructure required to support it. Today, IT teams are managing a proliferating number of apps and APIs, working long hours to make sure these apps perform seamlessly across on-premises, public cloud, and edge environments. And they’re under a lot of stress as they strive to protect sensitive data from the growing number of sophisticated cyberattacks.

Faced with these challenges, a growing number of global financial institutions—including all 15 of the biggest global banks—are turning to F5 to power and protect their apps. Why? Here are four reasons:

- Simplifying the complex

As financial institutions juggle factors such as security, performance, and cost, distributed architectures have become the new standard. Indeed, 88% of enterprises now deploy apps and APIs across multiple locations, according to F5’s forthcoming 2024 State of Application Strategy report. IT teams deploy each app in the environment best suited to its requirements for a variety of reasons, including cutting costs while improving performance. Yet without the right tools, managing apps and APIs across multiple environments can be a daunting challenge, requiring extra attention and dedicated resources.Today, financial services customers enjoy a seamless digital experience made possible by behind-the-scenes technology that stitches together apps and APIs located across multiple environments. Financial services companies choose F5 to help them better manage the complexity associated with multicloud management. F5 is the only solution provider that can power and secure all of their apps, both legacy and modern, no matter where they’re deployed. By partnering with F5, financial services companies are empowered by a unified interface and gain granular control over their entire application stack with solutions that are platform independent. They also get an API-first infrastructure solution that has a SaaS-based management console and better enables policy consistency and remediation through automation.

- Advanced security they can count on

As financial firms increasingly turn to technology to differentiate themselves from the competition, securing their apps and APIs is now more vital than ever—yet it’s also becoming more difficult. Financial institutions need a secure way to share sensitive data with a growing number of partners across their entire open banking ecosystem—while protecting themselves from a variety of security risks such as the key ones identified by OWASP’s top 10 list. At the same time, AI is increasing both the sophistication and the volume of cyberattacks, making it harder to detect and fend against these threats. With the average data breach costing financial services institutions $5.9 million in 2023, “good enough” protection is no longer good enough. To help customers protect against sophisticated AI-powered threats, F5 is further incorporating AI into its offerings, and continues to invest in making AI pervasive with intelligent capabilities that automatically analyze and fix vulnerabilities before attackers take advantage of them. Today, many financial firms rely on F5 for its comprehensive approach to security. Take the fintech AEON Credit India, for example. The company offered its customers state-of-the-art, custom lending solutions through an online platform, yet the limited capabilities of its on-premises WAF solution left it vulnerable to advanced API attacks, DDoS attacks, and sophisticated bot attacks. As a result, AEON Credit India found it challenging to introduce secure services that would improve the merchant and customer experiences for its various apps. By replacing its WAF hardware with an F5 SaaS solution, AEON Credit India now has a centralized user interface it uses to review security telemetry, better positioning the company to protect against future attacks. Likewise, BlueShore Financial, a Canadian credit union with $7 billion in assets and 13 branches, needed a reliable, easy-to-manage security solution as it brought its website in-house. To protect its online banking experience, the credit union chose F5, giving it a simple, automated solution and increased visibility into threats. As BlueShore’s Director of Technology Infrastructure put it: “Using F5 technology means our IT team can have full confidence that our website is being protected at all times while improving the performance of our digital apps.” - A reliable and scalable customer experience

As financial institutions continue their march toward meaningful digital transformation, customers are increasingly demanding seamless experiences. Profitability is directly linked to their app and network experience. Moreover, research shows that 61% of consumers will switch companies because of customer experience issues, a process made all too easy by the competition in financial services. Financial institutions rely on F5 because they know that slow applications can ruin their business. With F5, customers can access their apps fast and without interruption. They can seamlessly scale to meet increased demand. And they can visualize customer traffic as it’s happening, helping them to proactively avoid traffic bottlenecks.

““Thanks to F5, we have been able to digitally transform and offer our customers the type of flexible and secure applications that they expect. We can now continue to grow with confidence, knowing that we have a partner that can not only support us today but also well into the future.”– Head of Infrastructure, Shawbrook Bank”

One of our customers, Atruvia, an IT provider for 772 cooperative banks in Germany, has been partnering with F5 to help it accommodate a massive leap in bank app traffic. Specifically, the company anticipated a 12-fold increase in traffic as it rolled out a dynamic, new app to its banks.

By implementing F5 solutions, Atruvia has successfully scaled its app infrastructure, while delivering a reliable and enriched experience for its users. The new app now serves nearly 29 million customers, with 96% of customer traffic flowing through the new banking app. As Atruvia’s Head of Data Centre Infrastructure & Network told us: “We needed something to rely on. We needed something that we were 100% sure it would work.”

- Simplified compliance

Financial services institutions have always faced strict regulations, and a changing business landscape coupled with greater cybersecurity risks have made compliance all the more complex. Today, banks and other financial services firms are subject to numerous legal requirements, and the scrutiny is only expected to intensify, according to Deloitte. External audits happen regularly, and if a problem is discovered, it can take months to solve, taking up valuable IT resources. Financial institutions choose F5 because our key products have been purpose-built to handle top-tier compliance standards. Moreover, our solutions streamline the audit process, giving financial firms the compliance-related visibility they need via a single, intuitive dashboard, or through F5 integrations with security information and event management (SIEM) vendors or other third-party log aggregators. Compliance was one of the reasons why Ericsson chose F5 as it worked to increase the flexibility, security, and scalability of its Ericsson Wallet Platform. The platform, which enables consumers to access financial services and transfer money using their mobile phones, has more than 1.2 billion mobile money accounts worldwide. As Ericsson works to make its platform as robust as possible, it needed to follow the complex financial and data sovereignty regulations in every country in which it operates. Working with F5, Ericsson has been able to scale its platform in multiple geographies, while ensuring compliance with multiple regulations. “We needed to understand the financial landscape and the regulations in all the countries we wanted to operate in. Then we had to build a product that is compliant but also flexible enough to enable constant innovation and service enhancements,” Ericsson’s Head of Mobile Commerce told us. “You can't just copy and paste from one country to another and be completely successful. You need to consider a lot of variables.”

Trusting F5 with their digital growth

As financial services institutions go increasingly digital, the success of their programs requires them to simplify an increasingly complex application and API environment. They need easier ways to protect themselves against growing sophisticated cyberattacks across an expanding attack surface, while providing a reliable experience for their account holders.

The key is safeguarding sensitive data, while maximizing performance and profitability, and they trust F5 to help get them there. As one financial services customer told us, “Thanks to F5, we have been able to digitally transform and offer our customers the type of flexible and secure applications that they expect. We can now continue to grow with confidence, knowing that we have a partner that can not only support us today but also well into the future.”

To learn more, visit our Banking and Financial Services webpage.

About the Author

Related Blog Posts

Why sub-optimal application delivery architecture costs more than you think

Discover the hidden performance, security, and operational costs of sub‑optimal application delivery—and how modern architectures address them.

Keyfactor + F5: Integrating digital trust in the F5 platform

By integrating digital trust solutions into F5 ADSP, Keyfactor and F5 redefine how organizations protect and deliver digital services at enterprise scale.

Architecting for AI: Secure, scalable, multicloud

Operationalize AI-era multicloud with F5 and Equinix. Explore scalable solutions for secure data flows, uniform policies, and governance across dynamic cloud environments.

Nutanix and F5 expand successful partnership to Kubernetes

Nutanix and F5 have a shared vision of simplifying IT management. The two are joining forces for a Kubernetes service that is backed by F5 NGINX Plus.

AppViewX + F5: Automating and orchestrating app delivery

As an F5 ADSP Select partner, AppViewX works with F5 to deliver a centralized orchestration solution to manage app services across distributed environments.

F5 NGINX Gateway Fabric is a certified solution for Red Hat OpenShift

F5 collaborates with Red Hat to deliver a solution that combines the high-performance app delivery of F5 NGINX with Red Hat OpenShift’s enterprise Kubernetes capabilities.